芬克曾多次坚决批判短期主义思维的弊端,尤其是华尔街的短期主义思维,最近该话题也成为2016年美国总统竞选中的焦点之一。作为终生的民主党人士,芬克在今年4月致信全球领先公司CEO,呼吁他们顶住维权投资者的压力,专注于公司的长期运营健康,此举引起了不小的轰动。在本次采访中,《哈佛商业评论》总编辑殷阿笛与芬克讨论了他反对短期主义思维的动机,以及金融系统变革的措施等话题。

用税改推动长期思维

HBR:你为什么要跟短期主义过不去?

芬克:我正尝试改变金融界的叙事风格。我们需要不同声音。举例来说,媒体的商业模式建立在对短期预测之上。比如莫斯科今天发生了什么?北京或者布鲁克林又在发生什么?股市为何上涨了0.2%?银行也如此,它们的业务依赖于现金流动的速度。很少有人关注长期。

HBR:这会带来什么问题?

芬克:在这种环境下,我们很难关注一些长期理念,例如退休养老。由于股东带来的短期压力,CEO很难聚焦于公司的长期需求。

HBR:我想短期主义的主要推手是我们用来衡量公司业绩的标准,你同意吗?

芬克:标准当然是一个重要的方面。但这种现象实际上深深植根于社会之中。想想我们查看手机邮箱的频率吧。社会充斥着即时获得的信息,我们很难解决这个问题。

HBR:难道贝莱德没有助推这种短期主义吗?

芬克:并没有。在我们管理的4.8 万亿美元中,有2.7 万亿是以指数为基础的资产。只要这些公司还在指数中,我们就会一直持有。这意味着我们不得不关注公司的长期战略。

HBR:如果基于指数投资,那么你可能会投资很多价值观与你们相悖的企业。

芬克:的确,我们拥有一些很烂的公司股票。不幸的是,这就是指数的本质,你会拥有伟大公司的股票,也会拥有糟糕公司的股票。不过我们还有一些主动性的业务,如果我们不欣赏公司的短期或长期战略,就会出售它们的股票。

HBR:你给CEO们写信的目的是什么?

芬克:我想告诉他们,不同的声音是存在的。在贝莱德,我们希望公司的长期战略更加透明,这样就能在一个较长周期内对它们进行评估。如果一家公司向我们提供一个5年或10年的商业计划,我们就能评估在这个期间内,它们能否完成这个计划。它们是否能按计划进行投资?它们是否向股东回报资本?然而,我们现在看到很多公司因为短期投资者的需求而不断变化它们的做法。

HBR:你是否反对维权投资者?

芬克:维权投资者能在短期内带来好处。但结果可能让公司丧失最强的优势,或让创新停摆,最终让公司寸步难行。我们经常看到公司聚焦于短期战略,从而大幅度削减资本投入和研发经费。特别是当公司显示出优秀的短期业绩时,它们甚至会叫停研发。从长期来看,这会带来灾难性后果。如果美国公司都效尤,那么美国经济将受到重创。

HBR:鉴于你们控制的资产,贝莱德是否在这场争论中获得了强大影响力?

芬克:我们没有追求影响力,只是想提供不同的观点。我希望能改变对话的方式以及企业的行为方式。但是与其他企业一样,我们也有同样的受托责任,要长时期实现客户回报的最大化。

HBR:你曾经表示,政府应进行税务改革,来促使人们关注长期思维。

芬克:是的,这正符合长期观点的定义。在新税务制度下,如果你持有一项金融资产超过一年,那么你良好的行为习惯将得到奖励:较之一般的投资行为,你的所得税率会更低。但问题是一年是否足够长?我会建议,我们的税务制度应该奖励3年或以上的长期持有者,持有的时间越长,你的缴税率就越低。如果持有时间不超过3年,那么你的税率是不变的。有人会质疑,长期持有是否一定对社会有益,但我认为它会培养人们好的行为习惯。

HBR:我想这种观点不会受到华尔街的欢迎。

芬克:这种观点的确有悖于华尔街的做法,就像我刚才提到的,后者靠现金流动的速度赚取利润。当人们持有资产的时间变长,现金的流转速度必然会有一定程度的减慢。

HBR:你认为长期思维能否真正实现?

芬克:如果国会想推行真正的税务改革,它至少能登上讨论议程。我深知很多CEO都欢迎此类变革。全球的股票交易员,那些短期主义者不会喜欢它。但支持长期主义并不是为了赢得什么人气比赛。

重思受托责任

HBR:我们是否应重新定义受托责任来助推长期思维?

芬克:这是一个好问题。假如公司迫于投资者回报的压力,开除了2万名员工。公司股票升值,但我们是否真正尽到了受托职责?在法律以及受托职责的定义下,是的。但我们损害了很多人的利益。有鉴于此,我们要问,股东回报最大化是不是受托责任的全部?

HBR:大部分CEO会不会乐于保持现状?

芬克:也许吧。但我是从投资者的角度发声,而非CEO的角度,因为投资者的行为习惯是问题的一部分。投资者要在短期内就获得回报,CEO不得不为此奔忙。举个例子,一家州养老基金投资购买了本州的公司,然后砍掉2万个当地工作岗位,是否能在长期内最大化该基金的利益?现在这种行为却被认为是合理的。

HBR:我们应该如何改变美国人对受托责任的认识?

芬克:美国劳工部要对这个词进行重新定义。如果一个投资者说:“我们相信环境问题的存在,因此我们不会在碳排放量大的业务中投资”,这听上去并没有违背受托职责。但如果这种决策要减少股东总回报的2%,它还符合受托职责的要求吗?我不知道答案。放弃任何一种业务对公司来说都极具风险。这是一个非常复杂的问题。如果你是一家公共基金的管理者,就可能会认为扩大本州的就业人数是好事。但法律却只规定了股东回报的最大化。

HBR:我认识一些CEO,他们承认为了满足股东的要求,在做一些违背自己价值观的事情。

芬克:记住,《财富》500强CEO的平均任期只有5年。设想,一家制药公司要研发一款测试期为10年的新药。只有非常勇敢的人才会选择投资它,尽管这么做有可能损害他们的职业生涯。

“美国需要强大政府”

HBR:让我们切换到经济话题上,你认为美国回到正轨了吗?

芬克:没有一个国家拥有美国的活力。这里的私有企业是全球最有活力的。与一些人的观点不同,我认为我们的教育系统非常出色。有超过80万外国学生在我们的大学中学习,这证明了我的观点。

HBR:但是?

芬克:问题在于联邦政府,它拖累了整个经济,基本上一无是处。我们仍存在长期的政府津贴问题、赤字问题以及退休养老问题。

HBR:你是否担忧美国公司无法创造足够多的优质岗位?

芬克:技术正在快速颠覆就业市场,并且这种趋势正不断加速。此外技术对国际贸易的影响也很大。随着我们在制造业中使用越来越多机器人,减少人类工作,我们可能会看到越来越多美国企业返回本土。如果这种现象形成规模,全球贸易就会崩溃。这对美国有何影响?影响不太大。但它对发展中国家经济体无疑是灾难,也许会成为下一次全球性黑天鹅事件。

HBR:你觉得哪个领域存在资产泡沫?你对泡沫感到担忧么?

芬克:我认为低利率就是资产泡沫。谁造成了这种局面?我们的监管者和中央银行。他们表面上的解释是高收益市场和新兴市场吸引了大多数的投资。但实际上,人们之所以不愿意购买政府债券是因为利率太低。量化宽松政策让政府债券价格下跌到极低水平,没有人愿意持有这些债券,除非是出于一些监管原因。为了从现金中获得收益,人们不得不进行风险更大的投资。

HBR:你成长于20世纪60年代,当时美国政府还满怀壮志,例如林登·约翰逊的“伟大社会”(Great Society)计划。你认为政府是否能再次发挥积极作用?

芬克:我是改革派,因此相信政府有其作用。我支持建立一个强大的中央政府。政府应保证我们不会在一个方向上走向极端。但在过去10年,美国政府忘记了它应该扮演的职责,我们的风险超过了可以接受的范围,导致了金融危机的爆发。此外,我还认为,当泡沫破裂时,政府应该有力支持资本主义。我相信政府应该帮助那些无力自助者。但目前在保护社会这一职责上,政府的表现很差。

伟大公司都有长期战略

HBR:贝莱德投资了各种各样的公司,伟大公司有何特点?

芬克:标普500指数中的公司平均寿命不到18年,这意味着你必须不断进行自我创新。很多平庸的企业只有一款或几款产品,并且不进行自我创新;它们很少关注生态系统如何变化。好企业的领导者拥有活力,有不断发展新领导力的流程。伟大的公司拥有长期战略,每个季度它们会观察其战略能否适应不断变化的生态环境。

HBR:有哪些企业能不断适应环境?

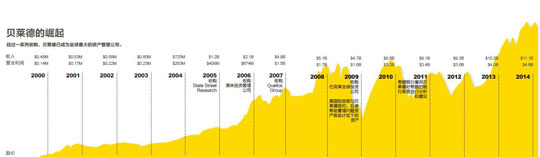

芬克:Netflix是极为出色的公司。它不断进行自我淘汰,一开始它和Blockbuster 竞争DVD邮递业务,现在又变成了一家流媒体公司。亚马逊也具有很强的适应能力,它的云服务和网络服务获得了飞速发展。自从贝莱德上市后,我们进行了3次自我改造,从单纯的债券投资到债券+股票投资,再到主动和被动持有混合业务,其中包括ETF(交易所交易基金)。

HBR:你有欣赏的企业领袖吗?

芬克:很多CEO都对企业进行了成功的改造:例如亚马逊的杰夫·贝索斯,迪士尼的鲍勃·伊戈尔,陶氏化学的安迪·里威利斯以及波音的吉姆·麦克奈尼。但贝莱德并没有模仿这些公司,我们有我们的问题。

HBR:我知道这个问题你可能回答过很多次,但是贝莱德控制着4.8万亿美元资产,它会不会大而不倒?

芬克:我们是资产管理者,没有杠杆。4.8万亿美元是客户托付给我们的。我们必须按照统一的合同对这些资金进行投资,如果我们偏离了这个合同,就违背了受托职责。我们不是一家牵连甚广的企业。大而不倒是一个银行概念,我们不是银行。(安健|译 刘铮筝|校 万艳|编辑)

吉宁博士观点

吉宁博士观点